לקוחות יקרים,

השבוע יחול יום המשפחה, יום מיוחד שמזכיר מי האנשים היקרים לליבנו והזדמנות להגיד להם תודה שהם שם.

התנהלות כלכלית נבונה וחיסכון הם הבסיס לשגשוג, בטחון וצמיחת כל משפחה.

משפחות צריכות לנהל את החיסכון הפנסיוני שלהם בצורה שונה מיחידים. עליהם לקחת בחשבון את שיקולי המס, מסלולי הפרישה ומצבם הבריאותי של כל אחד מבני המשפחה.

בשנתיים האחרונות חלו רפורמות חשובות בתחום חיסכון הפנסיוני, נוספו מכשירי חיסכון פנסיוני חדשים וגם חלו שינויים במבנה התוכניות הקיימות.

לכבוד יום המשפחה, החלטנו להציג בפניכם מספר נקודות בנושא החיסכון פנסיוני.

עומדים לשירותכם,

ארל’ה פרסי וצוות סוכנות הביטוח אגם פתרונות.

ההחלטות של היום הם הפנסיה של המחר

בכדי שמשק הבית יוכל להגיע לגיל פרישה עם סכום גבוה יותר, זוגות ומשפחות, בניגוד ליחידים, צריכים לנהל את החיסכון הפנסיוני שלהם תוך התחשבות בשני בני הזוג במקביל.

התכנון הפנסיוני של המשפחה חייב להתייחס לכלל החסכונות הפנסיונים של בני זוג ולבחון אותם כגוף אחד. בנוסף יש לכלול בתכנון הפנסיוני את אופן מימוש הכספים ומצבם הבריאותי של כל אחד מבני הזוג.

יש לקחת בחשבון את שיעור התחלופה ההולך ויורד (שיעור התחלופה הינו הייחס בין הפנסיה לבין השכר השוטף שהיה בשנות העבודה) ועל כן רצוי גם לחסוך כספים מעבר לשיקולים הפנסיוניים.

נכון להיום נוספו אופציות שונות ומעניינות להשקעות הן בשוק ההון והן השקעות אלטרנטיביות לשוק ההון ועל כך נפרט באחת מן הפעמים הבאות.

כמובן, שאנו, באגם פתרונות, עומדים לרשותכם כבר עכשיו בתחום ההשקעות – לחצו כאן

שותפות בחיים – שותפות גם בפנסיה

אמנם ישנם מקרים בהם צריך להפריד את החיסכון הפנסיוני בין בני הזוג, לדוגמא פרק ב’ של שני בני הזוג שבו כל אחד מבני הזוג צריך לדאוג לחצי שלו, אבל ברוב המקרים מומלץ להסתכל בראיה הכוללת את שני בני הזוג כאשר מבצעים תכנון פנסיוני ותכנון פרישה.

את הגדלת ההפקדה לפנסיה יש לבצע בהתאם לקצבה הרצויה בגיל פרישה תוך בדיקה איזה מהתוכניות היא המתאימה ביותר בהיבטים השונים כגון הטבות המס במועד הפרישה.

בנוסף לכך, יש לקחת בחשבון את מועד הפרישה הרצוי / מתוכנן של כל אחד מבני הזוג ולנהל את ההשקעות בחיסכון הפנסיוני בהתאם.

הגנו על היקר לכם מכל

מה הנכס הכי יקר שלכם?

הבית? האוטו? הפנסיה?

הנכס החשוב ביותר הוא דווקא אתם מפני שהתרומה הנוכחית והעתידית שלכם למשק הבית היא הגדולה והמשפיעה ביותר.

בכדי לדאוג למשפחה שלך במקרה של מוות בלתי צפוי, אתה מוכרח להגן על ההון האנושי.

ביטוח חיים מגן על ההון האנושי שלך, על ההכנסה שאתה מקבל בגלל היכולות שלך, ואת התמיכה שאתה מספק למשפחה שלך.

במילים אחרות, ביטוח החיים הוא הדאגה שלך עבור אלה שאתה משאיר מאחור בכדי לשמור על רמת החיים שתרצה ליקירך.

בנוסף לכך, אם אתם דואגים להון האנושי חשוב גם לרכוש ביטוח אובדן כושר עבודה. כך במקרה של תאונה ו/או מחלה שתמנע מכם להמשיך ולכלכל את משפחתיכם תוכלו להמשיך ולקבל פיצוי מתאים ולשמור על רמת החיים שלכם.

בחיסכון הפנסיוני יש שני ביטוחי חיים מקובלים, הראשון הוא קצבת השארים שהיא חלק מקרן הפנסיה וביטוח חיים כסכום חד פעמי.

מומלץ לבדוק כי תכנית הפנסיה שלכם כוללת כיסוי לשארים והאם נדרש לקנות השלמה של ביטוח חיים נוסף כסכום חד פעמי לצד קרן הפנסיה.

בקרן פנסיה הגדרת פנסית נכות אינה עיסוקית ועל כן אנו ממליצים לבחון רכישת הרחבה עיסוקית.

עד 120 ?

אף אחד לא אוהב לדבר על מוות. ועם זאת חשוב לקחת בחשבון כי מירב הסיכויים שאחד מבני הזוג יחיה קצת יותר מהשני.

ככל וקיים פער גדול בגילאים בין שני בני הזוג חייבים לקחת זאת בחשבון במהלך תכנון הפרישה.

כיצד הפער בגילאים עשוי להשפיע על השיקולים שלנו בפרישה?

גיל הפרישה לנשים הוא 62 בעוד שגיל הפרישה לגברים עומד על 67. ככל שפער הגילאים בין האישה לגבר גבוה יותר, כך יהיו יותר שנים בהם האישה תקבל קצבת זקנה בעוד שהגבר ימשיך לעבוד.

בשל כך, יש לבחון את ההכנסה הצפויה של משק הבית בתקופה זו, ובהתאם לכך לשקול את האפשרות כי האישה תאלץ לדחות את הפרישה שלה במספר שנים.

אז מה עושים?

לפני היציאה לפנסיה יש לקחת בחשבון מספר נקודות רלוונטיות המשפיעות כגון: את מצבו הבריאותי של בן הזוג בפרישה ומקורות ההכנסה של שני בני הזוג בזמן הפרישה ואת האפשרות שאחד מבני הזוג ילך לעולמו מוקדם מהצפוי.

בכל מקרה אנו ממליצים להתייעץ עם בעל מקצוע שיתאים לכם את הפתרונות הטובים ביותר ולשביעות רצונכם.

משיכה חד פעמית או קצבה חודשית?

למרות הקושי לסרב לסכום חד פעמי של כסף בפרישה, במקרים רבים, דווקא קבלת קצבה חודשית, גם של סכום קטן, עדיפה בהרבה.

עם זאת, ישנם מקרים בהם משיכה חד פעמית עדיפה, לדוגמא כאשר מצבו הבריאותי של אחד מבני הזוג אינו תקין וקבלת הקצבה עשויה להמשך זמן קצר בלבד, או במידה והקצבה החודשית שלכם גבוהה.

ישנם שיקולים רבים לבחירה בין משיכת הכסף חד פעמית או מנגד קבלת קצבה חודשית, ועל כן כדאי וחשוב להשאיר זאת למומחים בתחום ולא לקבל החלטה לפני קבלת ייעוץ הולם.

מחלקת התכנון הפיננסי והפרישה של אגם פתרונות עומדת לשירותכם – לחצו כאן

קבלת ההחלטות הפיננסיות

ברוב משקי הבית, ניהול ההחלטות הפיננסיות מוטל על אחד מבני הזוג, בעוד שבן הזוג השני לא מודע לנעשה בתחום זה.

הבעיה היא שבמקרה של מות בן הזוג שטיפל בחסכונות, נותר השני ללא ידע ויכולת לאתר את החסכונות המשפחתיים המגיעים לו.

אנו ממליצים לכם לערוך רישום של הנכסים הפיננסים והפנסיונים שברשותכם וכן להשאיר העתק לאדם שאתם נותנים בו אמון.

בנוסף לכל אלו, בכדי לשמור גם על אחדות המשפחה לאחר לכתכם אנו ממליצים לכם לערוך צוואה שלוקחת בחשבון את כל הפרמטרים החשובים.

תקרות מס וסכומים עיקרים לשנת 2019

בשנת 2017 בעקבות פנסיית חובה לעצמאים נעשו לא מעט שינויים בהטבות המס לעצמאים בקרן הפנסיה ובקרן ההשתלמות.

בחודש האחרון פרסם מס הכנסה את התקרות לשנת 2019.

בין העדכונים המעניינים:

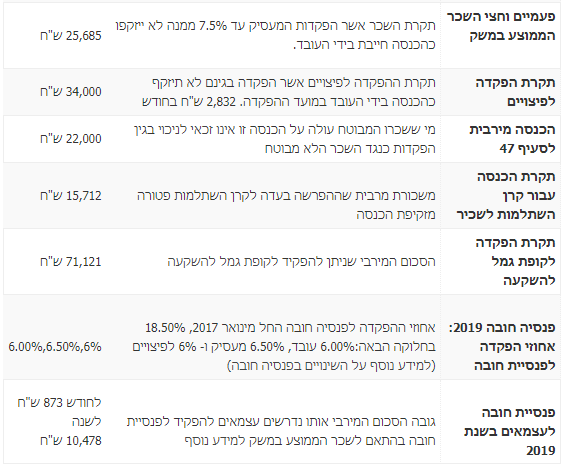

התקרה המוטבת לקרן השתלמות (הפקדה הפטורה ממס רווח הון ) גדלה ל – 18,480 ש”ח, תקרת השכר לפיצויים גדלה ל- 12,380 ש”ח, תקרת ההפקדה לקרן הפנסיה עומדת על 4,212 ש”ח ותקרת הקצבה המזערית (לצורך משיכה מתיקון 190) עומדת על 4,512 ש”ח.

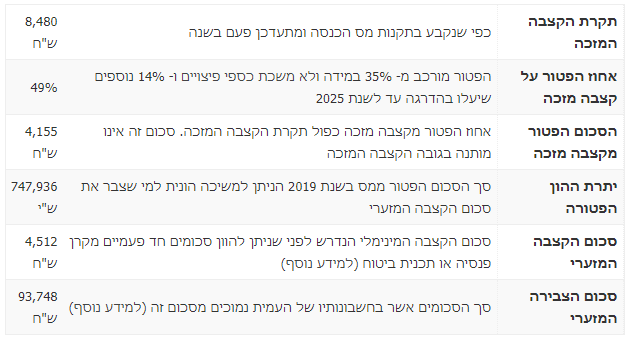

הטבות המס בקרן ההשתלמות ובקרן הפנסיה:

תקרות מס וסכומים מרכזיים לפרישה 2019:

תקרות מס נוספות בחיסכון הפנסיוני לשנת 2019

יום משפחה שמח!

ארל’ה פרסי וכל משפחת אגם פתרונות.